Dividendos y política de asignación de capital

En el mundo de los mercados, accionistas e inversores tenemos un punto en común; generar rentabilidad. Esta puede venir dada de muchas formas, una de ellas es a través del dividendo, que entraría dentro del grupo de las rentas pasivas. El inversor por dividendo busca activos que le puedan generar rentas pasivas, sin un afán de vender el activo a un precio mayor que el de compra, aunque pueda darse el caso puntualmente.

El dividendo es una asignación monetaria o en acciones que hace la empresa a sus accionistas después de haber cubierto todas sus partidas de gastos. Esta asignación se descuenta de la cotización de la acción en la fecha de abono.

Se puede hacer un símil con el inversor inmobiliario y los alquileres, por ejemplo. La persona que compra pisos para especular con el alquiler, si tiene un punto de vista de largo plazo, no le va a importar tanto que el activo en sí caiga, si no que la rentabilidad del alquiler se mantenga, y en todo caso poder comprar más de esos activos (pisos, oficinas, etc…).

En este gráfico compararemos el total return $INDJ (IBX35 con dividendos) frente al mismo sin dividendos. Se obtienen datos a partir de 2009 con ProRealTime.

Obviamente la rentabilidad es superior con dividendos, aunque muy asimétrica, ya que gran parte de esa rentabilidad estaría concentrada en el sector bancario, que siempre tiene un peso considerable dentro del índice, para bien o para mal. A la hora de pensar en invertir por dividendo, existe la posibilidad de cobrarlo en acciones si la empresa lo permite, ya sean de autocartera o vía ampliación de capital.

A muchos fondos de gestión activa (españoles) les interesa compararse (benchmark) con el Ibex35 sin dividendos, ya que en términos relativos salen ganando.

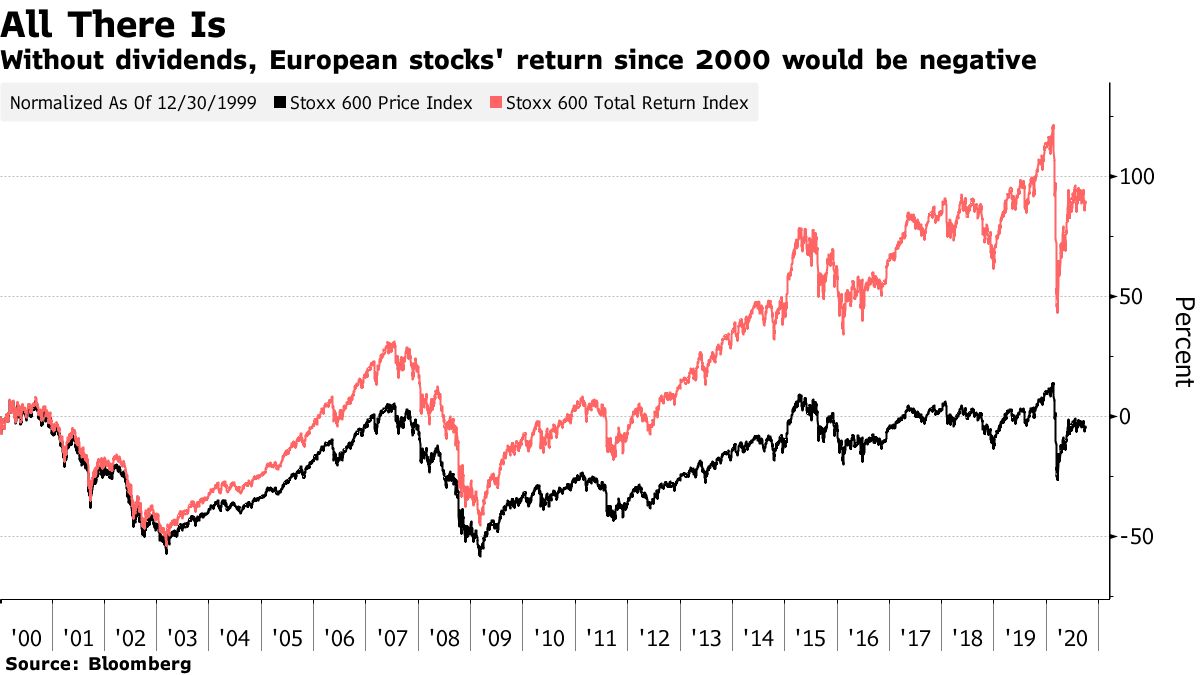

A continuación se muestra otro del Stoxx600 y su comparación Total return desde 1999.

Fuente: Bloomberg

Como toda asignación de capital, esta está sujeta a una política cambiante en función de la directiva en cuestión, que puede disminuir, aumentar o incluso eliminar este reparto de beneficios en pro de la empresa. En caso de repartirse en efectivo, es interesante analizar la rentabilidad media de los dividendos de una empresa a lo largo de un período de tiempo y compararlo con otras de su sector, industria, país… y con la rentabilidad de otro tipo de rentas pasivas como activos de renta fija, etc…

Las distribuciones de capital son un arma de doble filo, en fase expansiva pueden estar justificadas si la empresa gana dinero y sigue atrayendo y fidelizando inversores, aunque a costa de no reinvertir en el negocio o guardar caja para invertir en fases del ciclo deprimidas o cualquier problema inesperado. Los inversores que buscan dividendos deben tener muy en cuenta que empresas/sectores les interesan de cara al largo plazo.

También puede generar incentivos perversos con la directiva si se trabaja por objetivos, aumentando la rentabilidad por dividendo a cualquier precio pagándolo incluso vía deuda para cobrar stock options.

Incluso a nivel de publicidad: si la cotización baja pero el dividendo se mantiene, la rentabilidad por dividendo sube.

Cabe destacar que cualquier inversor, si el mercado es suficientemente líquido, podría organizarse él mismo un “dividendo” a buenos precios, a costa de vender las acciones, planificándose el pago por IRPF, aunque reduciría participación y más adelante debería recomprar o comprar otros activos. Exige una gestión más activa.

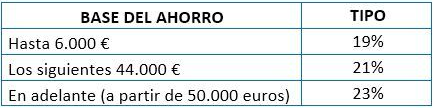

Las retribuciones de capital llevan asociada una carga fiscal, en España es la siguiente:

Para poder cobrar este dividendo, necesitaremos poseer nuestras acciones como mínimo 3 días antes de la fecha de cobro antes de cierre. Si las compramos 2 días antes de la fecha de cobro la acción cotiza sin derecho a dividendo (Ex-Dividend), en caso de tenerlas de antes y venderlas ya cobraríamos ese dividendo.

Una práctica éticamente reprobable es la de vender las acciones a extranjeros para cobrar el dividendo sin pagar IRPF y recomprar Ex-Dividend al día siguiente. La retención sólo se aplica a nacionales hasta que haya que pagar el irpf anual.

Entidades financieras toman acciones prestadas a cambio de un tipo de interés y luego las devuelven ex-cupón, a este tipo de estrategias se las conoce como "lavado de cupón". El inversor recibe un tipo de interés inferior al que podría recibir pero se ahorra la retención fiscal y dispone de ese dinero durante el resto del año.

Scrip dividend:

La compañía reparte acciones de la empresa en lugar de efectivo, para la empresa supone mantener algo más de caja a costa de diluir al accionariado. Para el inversor, supone un aumento del número de acciones, aunque con el mismo valor, y se retrasa la fiscalización.

Estas acciones pueden venir de recompras que haya hecho la empresa de sus propias acciones no amortizadas, o vía ampliación de capital (generando nuevas acciones).

Se generan derechos de suscripción que se entregan a los accionistas proporcionalmente al número de acciones que dispongan. Estos derechos de suscripción cotizan y pueden venderse en el mercado secundario durante un tiempo y son una forma puntual de especular con su correspondiente retención fiscal, aunque también nos los podemos quedar a vencimiento y generar acciones con esos derechos. En caso de quedarnos con un sobrante, deberíamos comprar los suficientes derechos para formar 1 acción o vender ese resto.

660 visitas

Categorías:

Estrategias Estadísticas Random Gestión pasiva Análisis técnico Modelos CEO Mapas mentales Liberalismo Python Growth Niusleta Ahorro Recursos humanos Inmobiliario Fiscalidad Value investing Dividendos Contabilidad Marketing Riesgo IF Cursos Opciones Bolsa