El Fondo de Maniobra

Lo primero que uno recuerda de sus clases de contabilidad, por norma general y suponiendo que asistiera a alguna, —en cuyo caso le compadezco— son los principios de la partida doble.

-

No hay deudor sin acreedor.

-

La suma que se adeuda a una o varias cuentas ha de ser igual a lo que se abona.

-

Todo el que recibe debe a la persona que da o entrega.

- ...

Estos principios son a la economía lo que los 'Principia' de Newton a la física. Hoy las normas contables permiten poder comparar distintas realidades empresariales de modo fiable y están detrás de todo el argot que usan políticos y directivos. Algún director del FMI alegó ante una mala praxis que él no sabía contabilidad...

Todas las empresas públicas están obligadas a utilizar los Principios de contabilidad generalmente aceptados (GAAP), establecidos por la FASB de cara a poder tener una representación unívoca de la información financiera y garantizar cierta comparabilidad. Una vez establecido ese límite inferior, las empresas pueden proporcionar información adicional, cosa muy de agradecer con la ascendente complejidad en los modelos de negocio y sus particularidades intrínsecas. A este tipo de información se le denomina, en un arranque de originalidad, como non-GAAP (FM, EBITDA, EPS...).

En este artículo vamos a centrarnos en la solvencia en el corto plazo, concretamente en el término conocido como Fondo de Maniobra o Working Capital.

¿Qué se incluye en El Fondo de Maniobra o Working Capital?

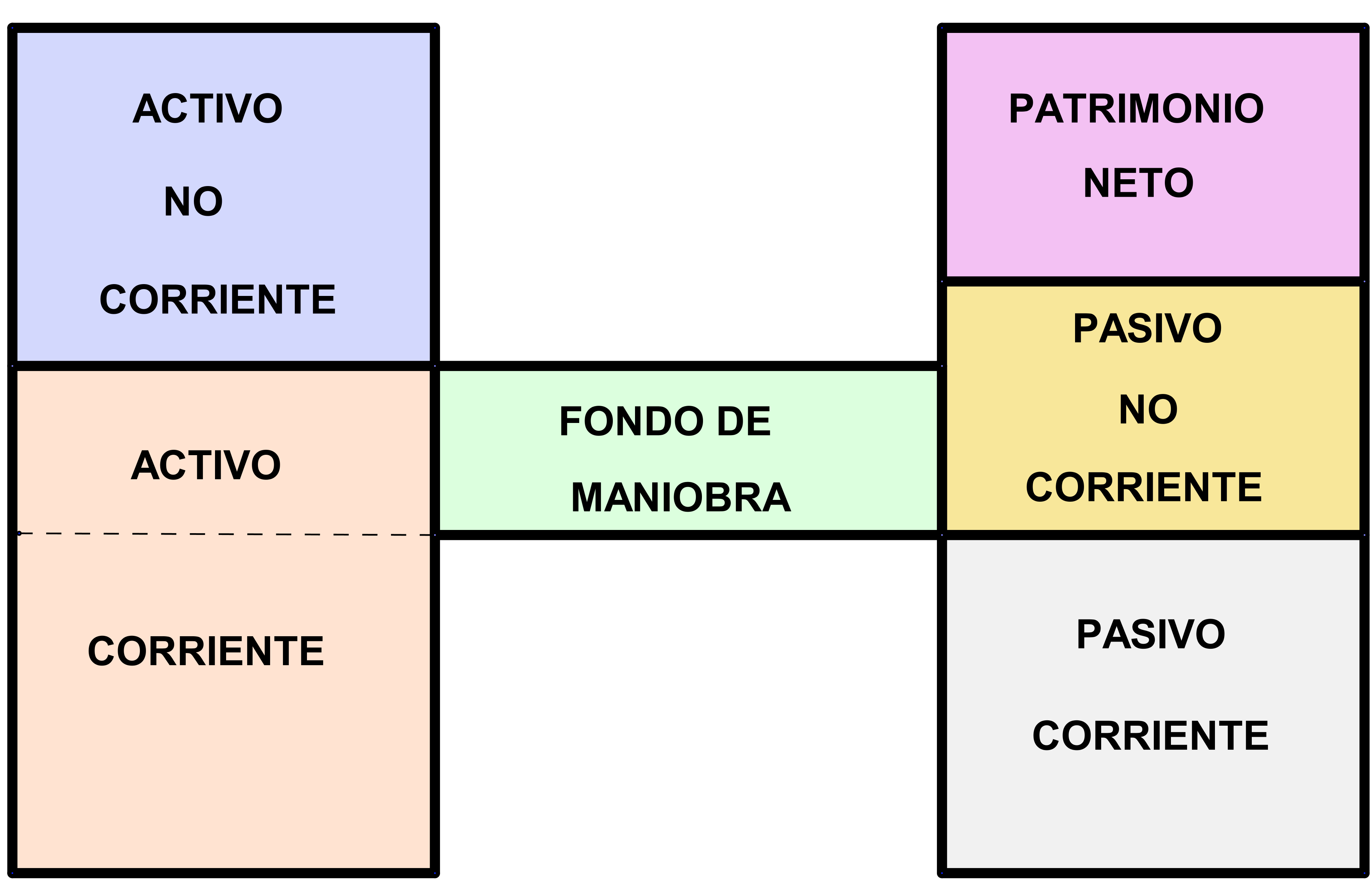

El Fondo de Maniobra representa la parte del activo corriente que está financiada con recursos que no pertenecen al pasivo corriente, es decir, por recursos que forman parte del patrimonio neto o del pasivo no corriente. En general, el sentido común nos dice que debe ser positivo, de lo contrario indicaría que el activo corriente se estaría financiando con pasivo corriente y aumentaría la probabilidad de tener problemas de solvencia en el corto plazo, aunque no siempre tiene por qué ser así.

El Ciclo de maduración y de caja:

Denominamos ciclo de maduración el plazo, en días, que transcurre desde que se compra la materia prima hasta que se cobra del cliente, pasando por el proceso de producción, almacenamiento y venta. A menor plazo de maduración, menores serán las necesidades financieras operativas de la empresa.

Como empresa, consideramos financiación espontánea al hecho de poder disponer de esa materia prima pudiendo pagarla más adelante. Si restamos el plazo en días de la compra de materia prima hasta su pago al resto del ciclo de maduración, obtenemos el ciclo de caja, este ciclo de caja indica los días del ciclo de explotación que hay que financiar.

En empresas comerciales como los supermercados y venta al por menor, este ciclo es muy corto ya que no hay producción. La venta se realiza al contado (vía efectivo o tarjeta) y suelen tener suficiente poder de negociación para establecer un pago a proveedores lejano, favoreciendo sobrantes de liquidez, obteniendo así un FM negativo, todo lo contrario a las empresas industriales, por ejemplo, cuyo ciclo suele ser largo. En general suele depender de si la empresa tiene o no facilidades para que los bancos le financien este déficit de forma continuada y sin costes financieros excesivos.

Necesidades de Fondo de Maniobra:

A menudo las empresas prefieren dar este dato en lugar del clásico FM —aunque no están obligadas a presentar ninguno de los dos por estar fuera de la normativa GAAP— ya que refleja en mayor grado la financiación de su explotación. Las NNFM resultan de la resta entre los activos y pasivos corrientes de explotación.

Estas NNFM (ACe-PCe) son diferentes del FM del balance ya que hay partidas que no se habrán incluido por no estar relacionadas con esas actividades de explotación.Estas pueden ser superiores o inferiores al Fondo de maniobra, en cuyo caso reflejará la urgencia de financiación adicional o un superávit del mismo, en cuyo caso deberíamos considerar rentabilizar la inversión en AC y/o reducir los capitales permanentes.

Los activos corrientes de explotación son los que forman parte en el balance del ciclo de maduración, tales como existencias, saldos de clientes, efectos a cobrar, saldo mínimo disponible, etc... este último es difícil de estimar en un análisis externo, ya que es una medida que normalmente sólo conocen determinados trabajadores de la propia empresa, se puede estimar en base a un % fijo del PC.

Los pasivos corrientes de explotación se obtienen de forma automática para financiar las actividades de explotación: Proveedores, deudas en concepto de impuestos y seguros sociales , deudas c/p generadas por la explotación, etc...

Proyección de NNFM (NOF) a futuro:

Una forma posible, sería tratar de calcular un nuevo Fondo de Maniobra a partir de un múltiplo relacionado con las ventas históricas y las previstas para así restarlos y obtener las NNFM. Cuanto más capaces seamos de concretar esas ventas previsionales, más realista será el nuevo fondo de maniobra.

Otra posible alternativa sería obteniendo los ratios del período conocido de los componentes del FM y ciclo de maduración y usarlos para calcular los valores que tendrían en el nuevo período dichas partidas.

Entonces usando estos ratios calculamos los saldos que presentarían Clientes, Mm.Pp., Stocks y Proveedores según el presupuesto para el siguiente período de: Ventas, Consumo Mm.Pp., Coste de Ventas y Compras. Es decir, usamos ratios reales del período anterior para calcular partidas de Balance a partir de las previsiones para períodos posteriores y prever el FM y las NNFM.

En la página de Damodaran podemos encontrar información actualizada periódicamente acerca de los ratios medios de capital de trabajo y plazos por indústria, ideal para poder hacer comparaciones.

Fuente: Damodaran WC

Determinar el capital de trabajo y sus necesidades para años siguientes es importante si queremos optimizar una estructura.

Suele ser fruto de conflicto en operaciones de compra/venta de empresas. Compradores y vendedores a menudo tratan de aprovecharse mutuamente a raíz de información asimétrica o por desconocimiento de una o ambas partes a la hora de valorar correctamenten ese FM.

A la hora de comprar una empresa, al comprador le interesa comprar con la idea de que pueda seguir operando con normalidad, es decir, que sus actividades de explotación sigan por lo menos como hasta el momento.

La negociación se recrudece porque a menudo este capital de trabajo podría funcionar con una mejor gestión. El efectivo de la compañía puede parecer una ganancia potencial para un vendedor si se excluye de la transacción, aunque como hemos mencionado antes, muchas empresas necesitan un % mínimo de saldo de tesorería para funcionar, que normalmente un comprador habrá incluido en el cálculo del balance, por ejemplo, existen múltiples fuentes potenciales de discordia.

La estacionalidad es otro punto clave a tener en cuenta para el cálculo del FM. Algunas empresas experimentan grandes cambios en la demanda de sus productos, lo cual hace que se deba matizar un término medio. La mejor manera de hacer esto es considerar cada componente del Fondo de maniobra y su tiempo asociado siempre que sea posible.

Las empresas con alto crecimiento también tendrán un NNFM creciente y eso debe quedar reflejado en el ajuste y tenerlo claro ambas partes.

997 visitas

Categorías:

Estrategias Estadísticas Random Gestión pasiva Análisis técnico Modelos CEO Mapas mentales Liberalismo Python Growth Niusleta Ahorro Recursos humanos Inmobiliario Fiscalidad Value investing Dividendos Contabilidad Marketing Riesgo IF Cursos Opciones Bolsa