El VIX en tiempos de coronavirus

El índice del VIX no es más que un índice que cotiza pura volatilidad.

Mide el nivel de volatilidad esperada del índice S&P 500 durante los próximos 30 días que está implícito en las cotizaciones de compra/venta de opciones del ETF SPX. Por lo tanto, el índice VIX es una medida prospectiva, en contraste con la volatilidad histórica.

Un índice sobre activos reales se compone principalmente por la capitalización de sus miembros + una serie de criterios que deciden los órganos competentes. En el caso del VIX, el cálculo procede de una fórmula que engloba una suma ponderada de los precios de diferentes opciones financieras (C,P), los precios de ejercicio (K), el tiempo a vencimiento (t), etc…

Cuando los participantes del mercado estamos interesados en analizar y pronosticar fluctuaciones en determinados activos, generalmente podemos analizar datos a través de los mercados de opciones y futuros para poder confeccionar coberturas de distinta índole y adaptadas a nuestras necesidades en caso de que las creamos necesarias, o simplemente para estar más informados acerca de posibles eventos y querer aprovecharlos especulativamente hablando. Este tipo de análisis individuales pueden ser costosos si somos inversores particulares y/o no tenemos mucho tiempo, no nos compensa. El índice (VIX) compilado por CBOE reduce en gran medida algunas de las dificultades para observar volatilidades esperadas, a 30 días.

Se cuenta con un histórico de datos de más de 25 años, lo que permite especular con teorías como la de la reversión a la media, pudiendo suponer que subidas o bajadas relevantes serán corregidas. Datos muy antiguos pueden no ser representativos a ciertas situaciones actuales o sesgar el escenario de forma demasiado optimista o pesimista. En función del análisis que deseemos deberíamos ajustar parámetros o ponderarlos diferente.

Los datos históricos permiten hacer estudios personales de forma accesible y trabajarlo con Python o algún lenguaje o incluso con excel. Sin embargo, aún con todo lo expresado anteriormente, anda lejos de ser perfecto como indicador de volatilidad.

El problema es que el VIX es una medida de la estimación de los precios de las opciones durante los próximos 30 días, pero hay opciones que van desde el día siguiente hasta los 500 días siguientes. Y, de hecho, el creador del VIX, el CBOE, también tiene índices sobre precios de opciones para precios de 30, 90, 180, 1 año, etc.. pero todos hemos decidido simplemente que el VIX sea el índice de referencia en cuanto a volatilidad. Otro problema es el de ser capaces de leer volatilidades por eventos binarios o de gran magnitud como pudieron ser el Brexit o determinadas elecciones en plazos menores a 30 días. Se nos escapan demasiadas cosas.

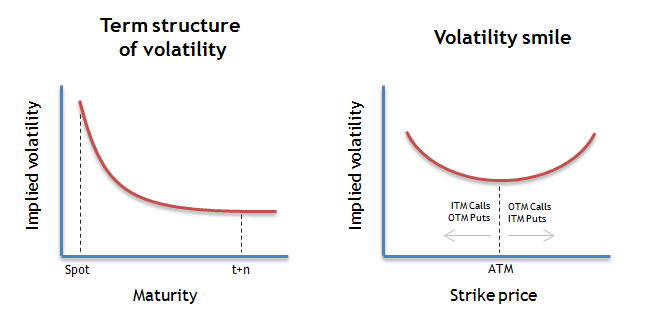

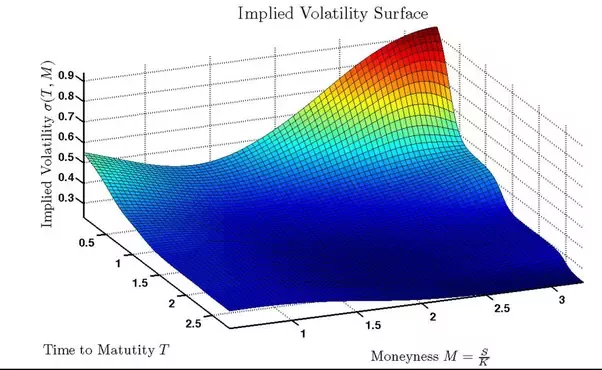

Existe el concepto de superfície de volatilidad o también conocido como sonrisa de volatilidad.

Este concepto grafica de forma tridimensional la volatilidad implícita con el tiempo hasta vencimiento y el grado de dinero (ITM/ATM/OTM) de las opciones.

Determinados picos en el índice pueden venir dados por ese incremento localizado en una porción específica (roja) en el tiempo y grado de dinero en la que se calcula el VIX. Hay una clara asimetría entre subidas y bajadas en diferentes áreas de dinero y tiempo.

Esta "superfície de volatilidad" estaría reflejando un escenario más amplio y preciso que el que calcula el VIX, y para determinadas situaciones complejas sin duda es más conveniente.

S&P500 Vs VIX

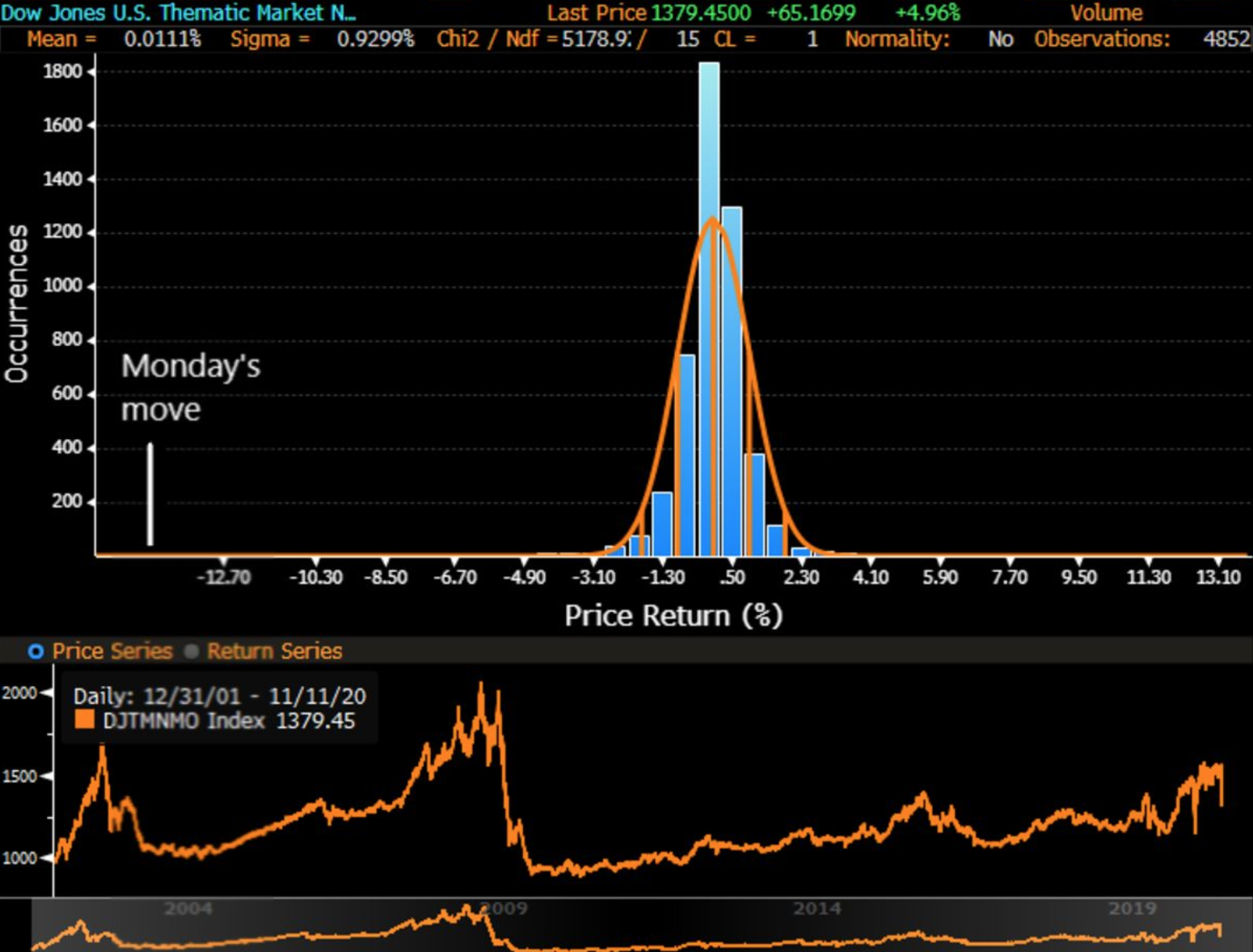

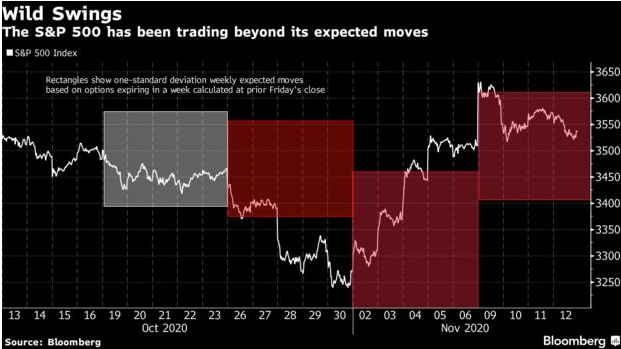

La correlación inversa entre el SP500 y el VIX es evidente y existen muchos estudios al respecto, sólo hace falta fijarse en los picos. Sorprende el hecho de llegar a tener hasta 6 desviaciones estándar en 2020 entre M y A a causa de las notícias sobre el COVID19, cuando "lo normal" es que un 98% de las posibilidades se encuentre entre 3 desviaciones.

Un cisne negro de los que tanto se habla, y un hecho más que demuestra que este tipo de eventos ocurren mucho más de lo que nos pensamos (fat tails) y que las distribuciones normales de resultados no nos lo muestran.

En cuanto a la notícia de la vacuna, esta se encuentra también fuera de toda distribución normal en números de ocurrencia.

Vivimos tiempos anómalos... o quizá es nuestra manera de analizarlos la que no es correcta.

801 visitas

Categorías:

Estrategias Estadísticas Random Gestión pasiva Análisis técnico Modelos CEO Mapas mentales Liberalismo Python Growth Niusleta Ahorro Recursos humanos Inmobiliario Fiscalidad Value investing Dividendos Contabilidad Marketing Riesgo IF Cursos Opciones Bolsa