Gamma Hedging y pérdidas de valor

Algunas veces, generalmente cerca del cierre, comprobamos cómo algunos valores que llevan subiendo rápidamente, al llegar a cierto nivel o techo parece que se desploman escalonadamente y pierden gran parte de lo ganado en el día o incluso pierden.

Dentro de las opciones financieras y en relación a las coberturas que permiten, existe un término conocido como Gamma Hedging o Cobertura de gamma, amplificadora de movimientos como el descrito anteriormente. Es también una herramienta que usan los creadores de mercado (market makers) sin necesidad de especular con precios (su beneficio viene de los spread bid-ask) cuando su principal interés es estar cubiertos o libres de riesgo en cuanto al precio.

En casos de alta volatilidad, los traders o inversores que operan con grandes volúmenes suelen operar con compras de opciones de forma direccional.

Una forma de asegurarse beneficios (generalmente suele ocurrir cerca de cierres -22:00 aquí en España- y muchas veces en viernes con vencimientos de opciones) es vendiendo Calls ATM (at the money, en el dinero) a modo de cobertura , el problema es el efecto bola de nieve bajista que produce en el valor cuando muchos de ellos lo hacen a la vez (esto se puede comprobar analizando el volúmen en tiempo real). Se renúncia a parte de la rentabilidad adquirida con las compras de Calls, pero asegurando por el lado de las ventas.

Los operadores que venden primero ven que la cobertura se les agota y proceden a vender mas calls para seguir cubriendo, ya que en función de la caída se amplifica la pérdida por el lado de las Calls compradas. Ahí se activa la cobertura Gamma (una de las griegas), aparece la necesidad de asegurar beneficios a medida que entra el miedo de perder las ganancias y se venden más y más Calls a diferentes precios, a veces hasta mínimos del día, que coincide con los mínimos de esta caída. Este tipo de operaciones suelen ocurrir en lapsos de tiempo relativamente cortos (segundos) con trading algorítmico, a veces pueden alargarse horas pero no suele ser lo normal.

En grandes índices, estas coberturas suelen hacerse a veces con futuros, pero los de valores suelen ser poco líquidos.

Pongamos un ejemplo:

Gamma Hedging es un ejemplo de cobertura con opciones, pero también existe el trading de gamma o Gamma scalping. El gamma trading sería lo mismo que el gamma hedge, pero con un fin especulativo, es decir, con el fin de intentar sacar una rentabilidad a nuestra posición..

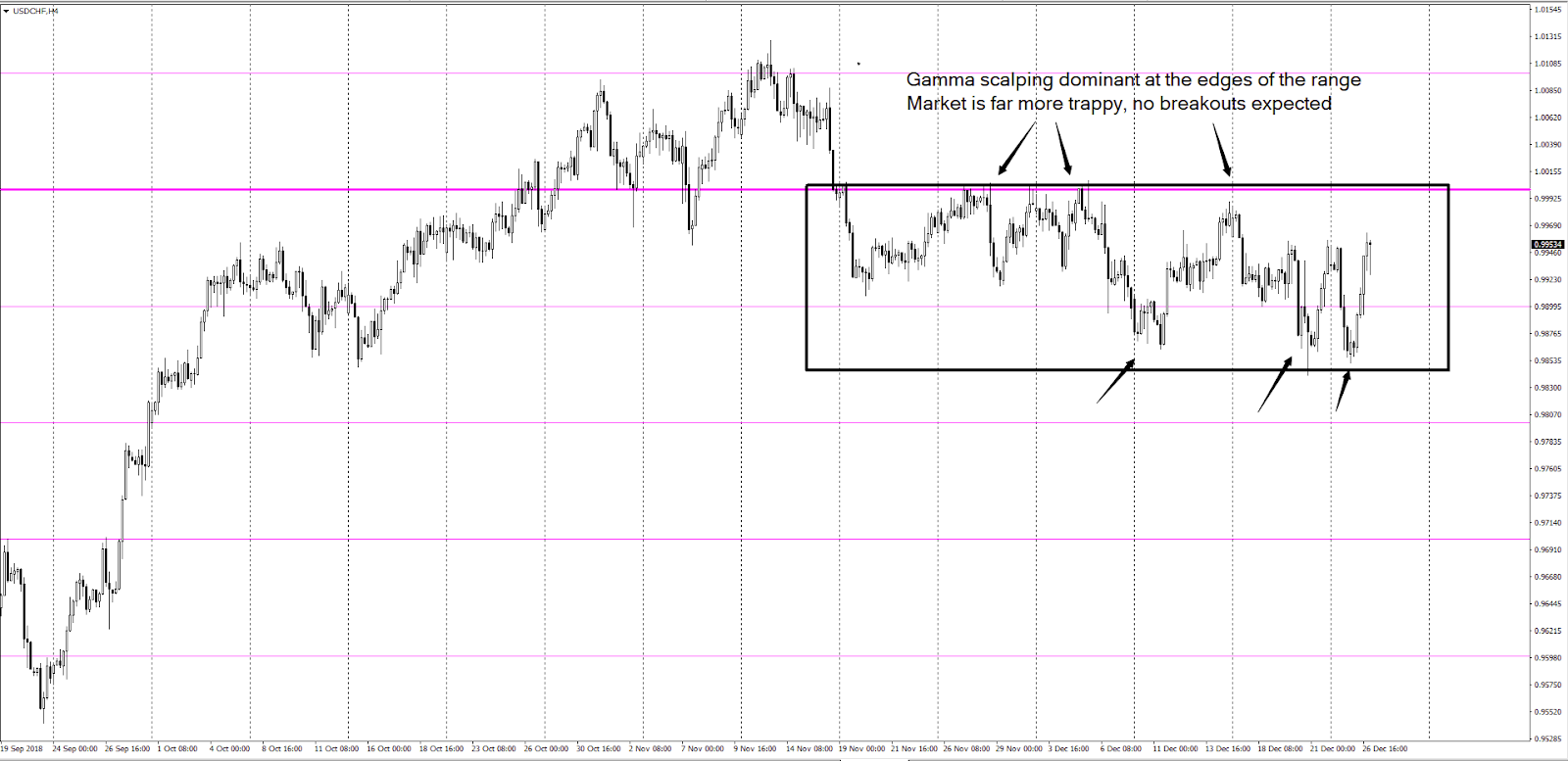

El conocido estilo Gamma Scalping o long gamma trading, consiste en estar largos en gamma, buscar que el subyacente se mueva mucho y que la volatilidad implícita aumente.

El objetivo aquí es que el valor en el que vamos perdiendo por estar largos en gamma (theta positivo) sea inferior al beneficio que obtenemos en esos reajustes de posición o gamma hedging.

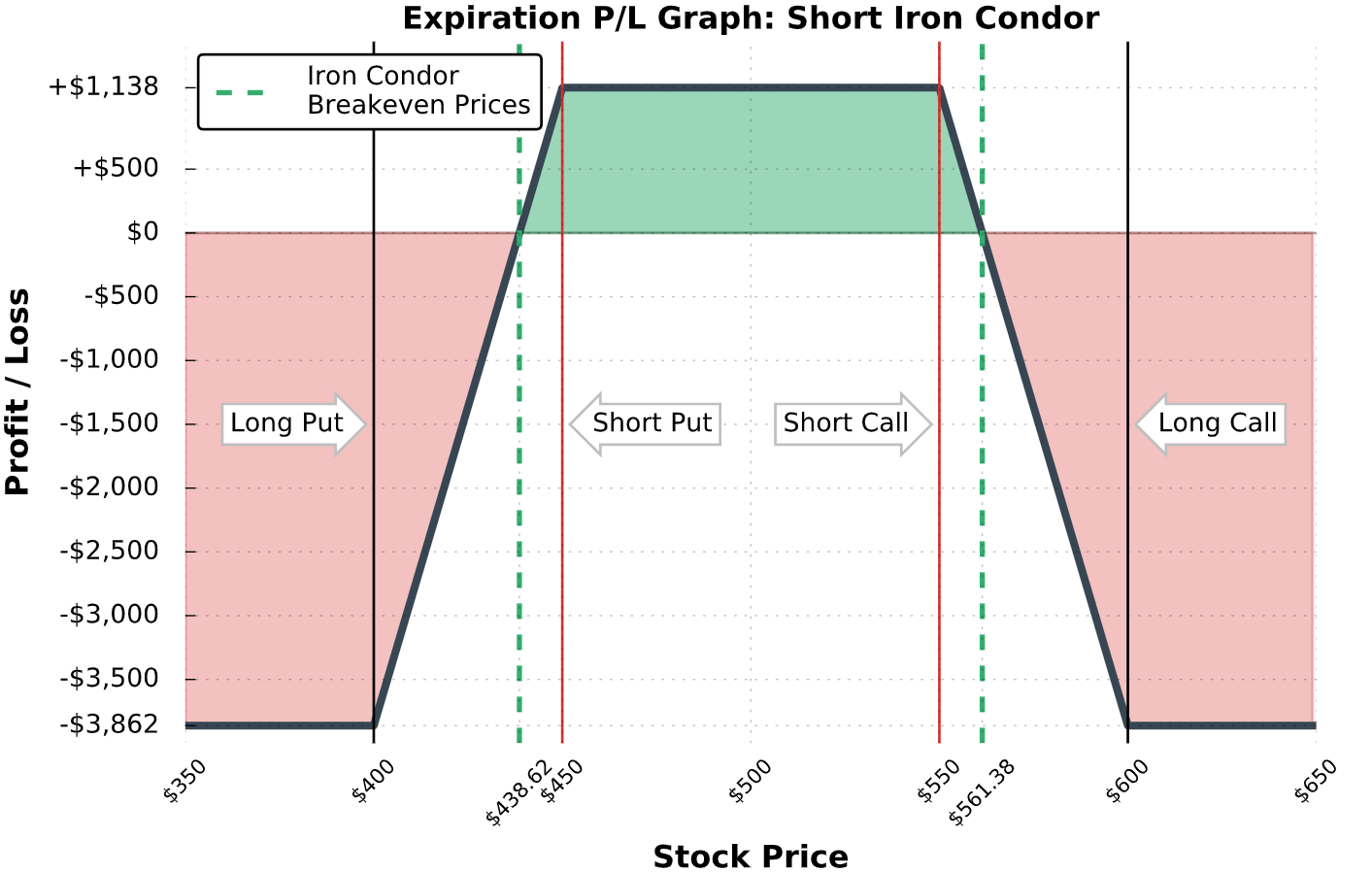

Existe también el Short gamma trading, donde buscamos que el subyacente se mueva poco y que la volatilidad implícita baje, (recomendable cuando esté alta) la estrategia tipo Iron Condor , Bear call spread + Bull put spread

La idea es que el subyacente se mantenga estable en un rango establecido a vencimiento si las aguantamos o por lo menos el tiempo suficiente para que nos salga rentable por la theta (time decay).

682 visitas

Categorías:

Estrategias Estadísticas Random Gestión pasiva Análisis técnico Modelos CEO Mapas mentales Liberalismo Python Growth Niusleta Ahorro Recursos humanos Inmobiliario Fiscalidad Value investing Dividendos Contabilidad Marketing Riesgo IF Cursos Opciones Bolsa