Indicadores en el análisis técnico

La estadística es un pilar fundamental del análisis técnico y refleja información matemática objetiva útil sobre los movimientos de un activo o subyacente. Sirve para ilustrar el pasado, no predecir el futuro.

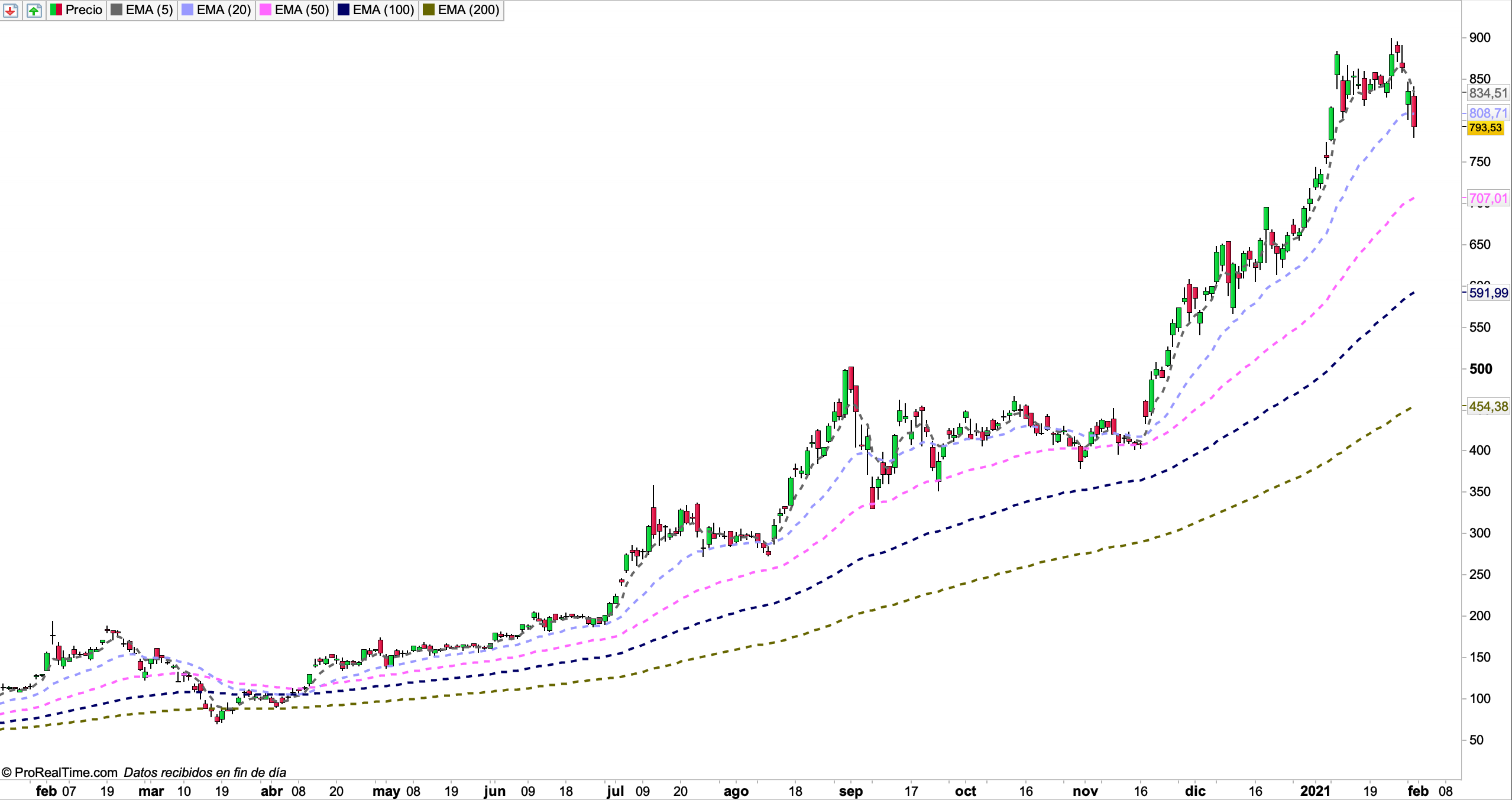

El precio sigue una serie de variaciones en el tiempo que a veces merecen ser analizadas. Una de las formas de hacerlo es calculando medias móviles.

MEDIA MÓVIL

La media móvil o simple moving average (SMA) en finanzas, es un cálculo aritmético que divide la suma de los precios (generalmente de cierre) para un determinado periodo dividido entre el número de periodos utilizado.

La media móvil puede ascender, mantenerse o descender en base a si el nuevo precio es superior, igual o inferior a la media en el periodo anterior. Podemos reflejar la subida y la bajada de un color distinto para decir que un valor es alcista o bajista en función de esa media móvil en concreto.

Generalmente se usan periodos que engloban sesiones de mercado: semanales: 5, mensuales: 22 descontando festivos, etc… o números redondos psicológicos: 30, 50, 100, 200…

Estos periodos pueden ser cada uno de días, semanas, meses, años o lo que queramos.

A mayor número de periodos, más “lenta” o menos ajustada al precio será esta media y mayor relevancia de cara a superarse o cruzarse a la baja, los precios suelen converger a la media de mayor número de periodos en el largo plazo. Se infiere que determinados cruces al alza o a la baja pueden indicar impulsos alcistas o bajistas de mayor o menor continuidad e inducir a comprar o vender, aunque no hay garantía alguna de que esto se cumpla.

Este tipo de media móvil simple pondera por igual todos los periodos, con lo que no le damos más peso a un escenario reciente ni a uno antiguo para el número de periodos escogido.

La media móvil ponderada o WMA (weighted moving average) difiere con la simple en que ésta le da un peso decreciente al precio a medida que nos alejamos en el número de periodos hasta llegar al más alejado. Son más rápidas que las simples (con el mismo número de periodos) por esta misma lógica matemática, logrando visualizar cruces y giros con mayor velocidad, aunque no necesariamente serán señales de compra/venta, salvo que el operador lo considere.

La media móvil exponencial o EMA (Exponential Moving Average) se parece a la ponderada en que también le da más peso a periodos actuales, aunque matemáticamente su fórmula difiera. Se asigna un factor multiplicador que crece de forma inversa al número de periodos.

Visualmente son muy parecidas a las ponderadas. Es difícil encontrar motivos para escoger una u otra. Existen tantos tipos de medias móviles como cálculos podamos imaginar para "suavizar" un conjunto de precios. Dependiendo de nuestra forma de operar y del activo podemos usar unas u otras de forma subjetiva, a riesgo de obtener más falsos positivos o falsas señales. Aquí los 3 tipos de medias con los mismos periodos. Es cuestión de gustos.

Aquí os dejo un vídeo para realizar estos dos tipos de medias en Python 3:

EL RSI O ÍNDICE DE FUERZA RELATIVA

Se complementa bien con las medias móviles. Este indicador, a modo de oscilador entre 0 y 100, mide la velocidad y el cambio de los movimientos de precios durante periodos determinados, generalmente 14, según su creador Wilder. Es una división entre la media del sumatorio las veces en las que el precio ha aumentado y en las que ha disminuido durante el periodo escogido.

Puede mantenerse en niveles extremos de "sobrecompra" o "sobreventa" durante tiempo ilimitado, aunque asumiendo normalidad debería revertir a corto plazo.

Podemos analizar los máximos crecientes o mínimos decrecientes en este nuevo gráfico RSI para analizar divergencias con el gráfico del subyacente. Si los precios subyacentes alcanzan un nuevo máximo o mínimo que no sea confirmado por el RSI, esta divergencia puede indicar una reversión del precio.

LAS BANDAS DE BOLLINGER

Otro indicador interesante es el de las bandas de bollinger. Las bandas de bollinger delimitan una zona determinada por una media móvil en el centro de 20 periodos a partir del cálculo de la desviación estándar, que es una forma de entender la volatilidad de un activo o cartera.

2 desviaciones estándar, que son las que se suelen usar para este indicador, son aproximadamente un 95,4% de los casos, basándonos en un sistema de distribución normal de la varianza del precio.

Mayoritariamente el precio está dentro de estas 2 desviaciones estándar partiendo de la media móvil central, delimitada por una línea discontínua en el centro, tanto por arriba como por abajo.

Cuando el activo sale de estas bandas, puede ser buena idea comprar o vender en la dirección contraria esperando una reversión a la media y vuelta a un precio que se encuentre dentro de 2 desviaciones normales (o las que hayamos configurado en el indicador), aunque no hay garantías de que vaya a pasar y el activo pueda permanecer fuera de estas bandas más tiempo del que podríamos creer.

MACD

El MACD o también conocido como "Moving Average Convergence Divergence" es otro indicador que consta de 3 partes. Una de ellas calcula la diferencia entre 2 tipos de media móvil exponencial, concretamente de la de 12 y 26 periodos.

A este cálculo se le llama “Línea MACD”, una línea en forma de oscilador resultado de la resta de ambas.

Cuando esta "Línea MACD" cruza el nivel de 0 en el oscilador, es porque las medias móviles de 12 y 26 se cortan en el gráfico de velas.

(Me dejé por poner el segundo cruce de la "Línea MACD" por 0 en línea discontínua)

Se le añade una media móvil exponencial complementaria de 9 periodos que nos servirá para generar cruces al alza y a la baja, señalando posibles impulsos alcistas o bajistas delimitados por la zona coloreada verde o roja. A esto se le conoce como la “Señal MACD”.

Finalmente, la tercera parte del indicador consta de un histograma que únicamente muestra de forma visual el cruce de la Línea MACD con la EMA9.

Sin embargo, al igual que cualquier otro indicador, este no es infalible y genera falsas señales y divergencias que se deben tener en cuenta.

Cuando el subyacente genera máximos relativos crecientes y el indicador MACD máximos decrecientes, estadísticamente avisa de que una corrección o impulso bajista puede suceder.

Sucede lo mismo en el caso contrario pero a la inversa, podemos tener un activo generando mínimos relativos decrecientes y un MACD generando mínimos relativos crecientes, esta señal puede indicar que un impulso o tendencia alcista viene a continuación.

2756 visitas

Categorías:

Estrategias Estadísticas Random Gestión pasiva Análisis técnico Modelos CEO Mapas mentales Liberalismo Python Growth Niusleta Ahorro Recursos humanos Inmobiliario Fiscalidad Value investing Dividendos Contabilidad Marketing Riesgo IF Cursos Opciones Bolsa