Qué y cómo aprender sobre Mercados financieros? (Parte III)

Ser capaces de mantener dinero en la cuenta e incrementarlo es vital a largo plazo si queremos ser serios haciendo esto. Tenemos un montón de enemigos en contra: comisiones, impuestos, codicia, FOMO (fear of missing out), etc… debemos ser capaces de dominarlos. A este simple concepto lo denominamos: Gestión de capital.

Nuestro universo de inversión depende en gran parte del tamaño de la cartera. Si gestionamos dinero propio nuestra cuenta será mucho más manejable que la de un fondo de inversión relativamente grande, podremos invertir en activos poco líquidos y veremos como estos tienen algunas ventajas.

Warren Buffet lo resume muy bien:

"Tienes miles de veces más opciones de invertir con 100.000€ que con 100 billones."

La idea consiste en buscar empresas con capitalizaciones pequeñas y poco seguidas por los analistas. En relación a las empresas pequeñas, podemos analizar empíricamente resultados aquí en España:

Podemos ver una comparativa, con velas semanales, empezando el 1 de enero 2016 en escala relativa, entre el "Ibex Small Cap": $INDS, “Ibex35 Total Return”: $INDJ, “Ibex Medium Cap”: $INDC (tickers en ProRealTime).

Encabezaría en rentabilidad el “Ibex Small Caps” con un 53,89%, seguido del “Ibex35 TR” con un -6,63% y por último el “Ibex Medium Caps” con un -22,30%.

Como toda comparativa, los puntos de inicio para comparar son claves, algunas small caps venían muy castigadas, la rentabilidad puede cambiar enormemente si empezamos a contar desde el peor momento de 2008, por ejemplo. Hay que intentar escoger periodos significativos.

La volatilidad de cada índice sigue una relación inversa con su capitalización. La composición de cada índice es importante, he escogido 2016 por cubrir un espacio de tiempo actual y no caer demasiado en sesgos de supervivencia, la muestra debe ser suficientemente representativa en cuanto a tiempo representado pero no tanto como para que se desvirtúe a causa de excepcionalidades o cisnes negros.

Existe otro índice en España llamado antiguamente MAB o ahora BME Growth, que suena más cool, con empresas con capitalizaciones de 1M que recientemente acaban su etapa como start-up o simplemente necesitan capital y creen que su mejor opción pasa por captar dinero en bolsa y no de business angels o private equity.

Las empresas pequeñas, por definición, tienen más margen para crecer que sus competidoras más grandes y en sectores maduros. Son menos conocidas y seguidas por analistas, por lo que a veces pueden popularizarse y sacar a relucir su valor intrínseco de golpe. Al tener un balance más reducido pueden agilizar cambios antes que empresas más consolidadas y los dueños normalmente mantienen un alto % del capital social de la misma, lo que hace alinear mejor los intereses con inversores minoristas (en empresas cotizadas).

Uno de los estudios que analiza mejor esto es el de "Size matters, if you control your junk".

Determinar los pesos para cada activo no es tarea fácil y supone un ejercicio de reflexión individual así como un seguimiento estricto. La gestión de capital debe adaptarse a nuestra manera de entender el mercado y de operar. Existen métodos y métricas concretas para estructurar y analizar la gestión de capital, con el objetivo de perdurar en el largo plazo con un sistema ganador pero que se adapte a nuestra forma de operar en el mercado (no tendremos un money management igual en trading de corto plazo con apalancamiento que en inversiones por dividendo en bluechips haciendo buy & hold).

Métodos sistemáticos (operando acciones):

Riesgos fijos: Generalmente del 2-5%. Realizaremos las operaciones jugándonos entre un 2% y un 5% de nuestro capital por operación. Si nuestra cartera es muy pequeña las comisiones fijas supondrán un coste muy a tener en cuenta, se comerá un porcentaje alto de beneficio en términos relativos, es muy importante escoger bien nuestro Bróker. Este sistema no aprovecha rachas ganadoras ni limita las perdedoras, es casi un sistema para aprender y ganar confianza al principio.

Incremental: Incrementar pequeños % por cada acierto y disminuirlo por cada pérdida hasta un límite. Los % de subida/bajada conviene escogerlos según tamaño de cuenta, pero intentando no arriesgar más de un 5% por operación.

Fracción óptima: Es un sistema que optimiza un sistema de trading determinado con unas cantidades concretas de capital a arriesgar por operación, en base a datos estadísticos del mismo, como el porcentaje de aciertos y el ratio de pérdidas y ganancias.

El criterio de Kelly asume que el sistema no cambia y seguiremos operando de la misma forma (para algo coge datos del pasado).

Ejemplo:

Ratio de aciertos = 55% (0,55)

Relación W/L (ganancias totales / pérdidas totales) : 10000/5000 = 2

Asume que los resultados de pérdidas y ganancias son constantes. Sus oscilaciones son mayores cuanto mayor es la desviación estándar de sus operaciones. Si los resultados de una cartera no son constantes, aplicar la F de Kelly supone grandes oscilaciones en el valor del capital, no se recomienda usarla en métodos intradía o de corto plazo con apalancamiento.

El método defiende que existe una cantidad correcta y concreta para realizar “trading” con cada sistema, y utilizando esa cantidad, se maximiza el rendimiento del sistema. A la hora de operar o invertir a largo plazo, el criterio de Kelly ayuda a diversificar la cartera de inversiones y asignar una proporción de su capital de trading a los activos en cartera.

Pese a que hablamos de diversificar, una cartera concentrada de no más de 3 o 4 activos también puede ser viable, sin embargo es desaconsejable para inversores no experimentados, los riesgos que conlleva son mayores, al igual que las ganancias potenciales, escenario parecido a cuando invertimos con apalancamiento. Este tipo de carteras requieren de gestiones de capital más flexibles y un gran conocimiento de los activos en los que estamos invertidos. Los pesos de cada activo se reparten en función de la convicción del inversor.

Existen infinidad de métodos, tantos como las matemáticas nos permitan, para hacer gestiones de capital efectivas e interesantes. Ningún método es infalible a la hora de gestionar capital, sólo la experiencia nos permitirá conocernos bien como inversores.

Capital invertido vs arriesgado:

Cuando invertimos con Stop Loss, sabemos que el capital que arriesgamos con cada operación viene delimitado por el % de pérdida programado que hemos pensado asumir (simplificando sin tener en cuenta gaps de apertura).

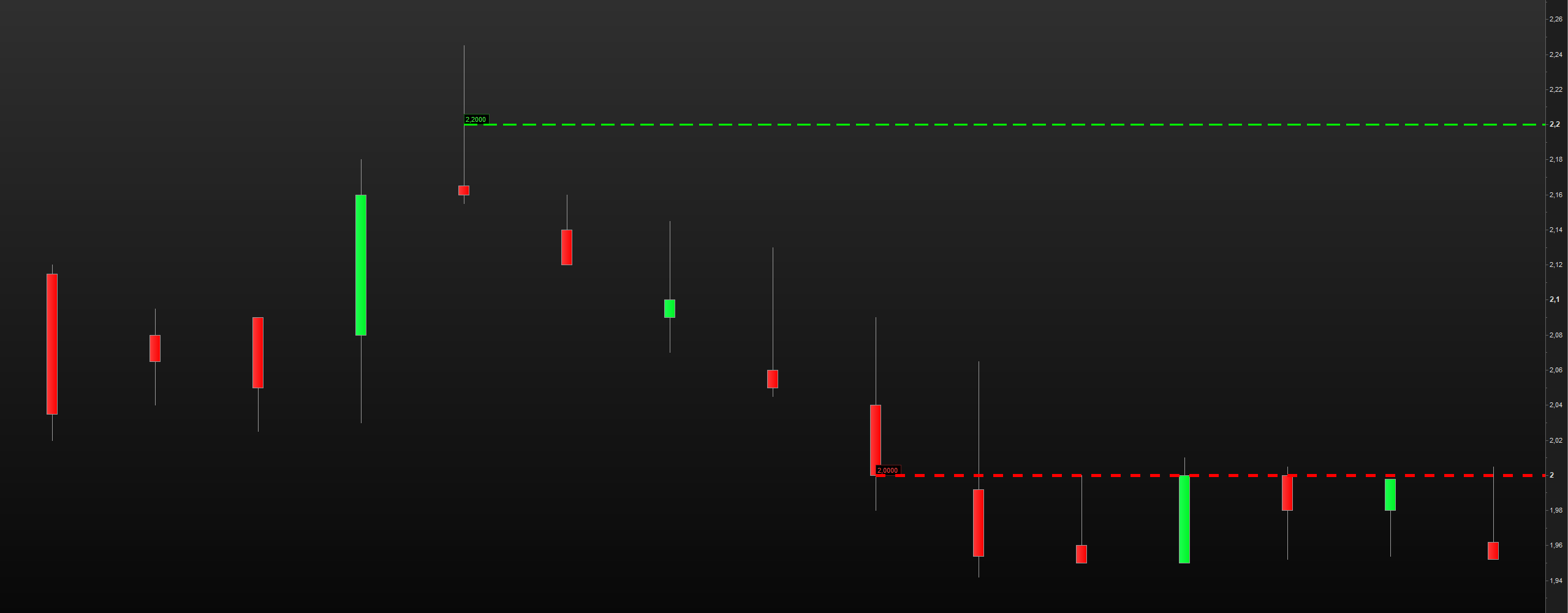

Imaginemos que compramos 10.000€ brutos de una acción a 2,2€ y nos quedan 4545 acciones redondeando. El capital invertido han sido estos 10.000€. Parece que ha sido una mala compra y la acción cierra cerca de mínimos ese día (2,160) y decidimos poner el stop loss un 10% debajo de nuestro precio de entrada en 2€ (mientras dura la sesión). Estaríamos arriesgando 1000€.En este caso el stop loss se ejecutaría 4 días después dela entrada, en caso de persistir. (Hay muchos tipos de stop loss, quizá hablemos sobre ello en otra entrada).

945 visitas

Categorías:

Estrategias Estadísticas Random Gestión pasiva Análisis técnico Modelos CEO Mapas mentales Liberalismo Python Growth Niusleta Ahorro Recursos humanos Inmobiliario Fiscalidad Value investing Dividendos Contabilidad Marketing Riesgo IF Cursos Opciones Bolsa